В целом под политикой принято понимать установленный курс, которого придерживается правительство, организация или частное лицо и который характеризуется как взвешенность суждений в управлении делами и процедурами.

На макроэкономическом уровне банковскую политику можно определить как политику, проводимую банками страны во главе с центральным банком, по поддержанию устойчивости банковской системы и обеспечению нормального функционирования экономики.

На микроэкономическом уровне, т.е. на уровне конкретного банка, банковскую политику можно определить как стратегию и тактику банка в области организации и осуществления его операций и оказания услуг с целью обеспечения его рентабельности, устойчивости и ликвидности.

Основополагающим моментом при разработке банковской политики является правильная постановка цели и выбор соответствующих инструментов для ее достижения. В общем цель коммерческого банка определяется с позиций его доходности, рентабельности, ликвидности, структуры баланса, направлений деятельности (депозитная политика, политика на финансовом рынке, в области кредитования, ссудного процента и др.). В каждом конкретном случае могут быть общие цели (в целом по банку, на перспективу) и частные цели, формируемые как текущие задачи. Поскольку банк является социальной системой, а люди в своей деятельности руководствуются собственными целями, намерениями, интересами, то постановка целей банка осуществляется с учетом частных целей его владельцев, руководителей, персонала, а также клиентов и органов банковского надзора. Очевидно, что для владельцев наиболее важная цель — развитие банка (увеличение активов, собственного капитала, числа клиентов, количества и спектра операций, а главное — рост доходов и цены акций). Управляющие банком имеют наиболее широкий спектр целей, так как они отвечают за эффективность работы банка в целом. Определяющей же их целью является рост прибыли. Для клиентов банка (кредиторов и заемщиков) цели будут различны с точки зрения получения дохода, поскольку их интересы противоположны, но они солидарны в своем желании иметь в качестве партнера надежный банк. Основная цель служащих банка — повышение уровня текущих доходов. Государство интересует прежде всего надежность и устойчивость банка.

Важно также выбрать необходимый ракурс для определения целей банка. Например, с точки зрения маркетинга конечные цели развития банка, принятые для исполнения его руководителями или владельцами, будут определять позиции банка по отношению к клиентам и партнерам. При этом предпочтения банка будут зависеть от его корпоративной культуры, связанной с основными ценностями акционеров и с прошлым опытом развития, места, роли и значения банка на рынке, характера и распределения ресурсов, которыми располагает банк, степени риска и т.д.

Согласование перечисленных частных целей и интересов представляет собой сложную многофакторную задачу координации, взаимоувязки целей (а не простого их объединения) в результате договоренности, компромисса между заинтересованными сторонами. Поэтому основной целью коммерческого банка является его развитие, понимаемое в широком смысле. Имеется в виду развитие банка как коммерческого предприятия с точки зрения его количественного роста и повышения эффективности работы (качественный рост), а также развитие банка как социального института с позиций обеспечения интересов клиентов, удовлетворения интересов персонала и органов банковского надзора.

Сочетание стратегических целей и оперативных задач, стратегического и текущего планирования позволяют коммерческим банкам избежать неудач, полнее реализовать свой коммерческий интерес. Ясная стратегическая ориентация дает банку импульс для развития предпринимательской деятельности.

В современных условиях обострения межбанковской конкуренции, усиления влияния рисков (внешних и внутренних) большая часть российских банков не могут проводить свою политику в рамках узкой специализации. Независимо от названия сберегательные, ипотечные, инвестиционные и другие банки вынуждены диверсифицировать риски, фактически став универсальными и работая на разных финансовых рынках. Например, Сбербанк России начиная с 1989 года стал проводить курс на универсализацию. И сегодня доля Сбербанка на рынке кредитования предприятий и в целом обслуживания юридических лиц возрастает. Цель банка была сформулирована так: сохранение приоритета (работа с населением) и развитие по другим направлениям.

Итак, банковская политика — это совокупность методов, приемов, способов достижения поставленных целей по всем направлениям банковской деятельности.

Политика банка, рассматриваемая как совокупность предпочтительных направлений развития, обычно воплощается в проектах руководства банка (общая политика и общие направления), чаще всего разъясняемые в перечне целей (задач байка), составленном в иерархическом порядке. Эта общая политика банка может быть близкой к отраслевой политике.

Цели банка — это количественное выражение (в показателях и сроках) направлений развития. При этом выделяют генеральные и второстепенные (промежуточные) цели.

Стратегия банка предполагает логически выстроенное описание средств, необходимых для достижения целей.

Тактика банка — средства и ноу-хау, позволяющие реагировать на трудности, встречающиеся на пути к достижению целей.

«Банковская политика» — обобщающее понятие, включающее ряд элементов. Основными элементами банковской политики являются:

- депозитная политика;

- кредитная политика;

- политика в области организации расчетно-кассового обслуживания клиентов;

- процентная политика, валютная политика, политика по проведению отдельных банковских операций (консалтинговых, трастовых, фондовых, электронных и пр.);

- политика в области управления рисками, рентабельностью банка, персоналом.

Банковская политика формируется под воздействием ряда факторов; основными среди них выступают: состояние рынка, на котором работает банк (риски, уровень инфляции, конкуренция, спрос на банковские операции и услуги и т.д.), и приоритеты развития банка на ближайшую и отдаленную перспективу (доходность, ликвидность, расширение клиентуры, завоевание новых рынков, внедрение новых видов операций и услуг и др). Для оценки современного состояния рынка банковских операций и услуг и перспектив его развития банки проводят маркетинговые исследования рынка, которые позволяют выработать наиболее экономически обоснованную банковскую политику.

Депозитная политика банка

Депозитная политика банка представляет собой банковскую политику по привлечению средств в депозиты и эффективному управлению ими. Решающим условием успешного проведения банками депозитной политики является эффективное использование мобилизованных средств. Депозитная политика коммерческих банков должна ориентироваться на две категории вкладчиков: физических и юридических лиц. При этом банки учитывают особенности каждой группы клиентов. Взаимовыгодные отношения клиентов и банка служат гарантией успеха проведения депозитной политики. Чтобы увеличить число вкладчиков, банкам нужно более тщательно изучать их интересы и требования. Но и клиентам необходимо хорошо знать финансовое состояние обслуживающего их банка.

На Западе определены критерии так называемого идеального банка, который пользуется неограниченным доверием клиентов. Такой банк должен быть солидным, надежным, преуспевающим, предоставляющим разнообразную информацию и консультации, хорошо организованным, новаторским, с доброй славой, ориентированным на запросы клиента, доступным в смысле приемлемых процентных ставок, опытным, высокопрофессиональным.

Рост депозитов — не стихийный процесс. Он зависит от многих факторов и связан прежде всего с политикой банков, направленной намобилизацию средств, повышение заинтересованности клиентов во вложение средств.

Процентная политика банка

В основе процентной политики коммерческого банка лежит определенная экономическая категория — процент. Процентная политика центрального банка определяется целями и задачами денежно-кредитной политики государства, а последняя в свою очередь процессами, происходящими в экономике, и теми задачами, которые ставятся на определенных этапах ее развития. Цели же процентной политики коммерческого банка трудно определить однозначно. Кажущееся наиболее простым определение таково: процентная политика коммерческого банка призвана обеспечить максимальную в существующих условиях рентабельность банка, следовательно, она должна быть направлена на максимизацию операционных доходов и минимизацию операционных расходов. Однако при этом банк должен заботиться о достижении рентабельности не только в краткосрочном, но и долгосрочном периоде. Понимая это, наиболее дальновидные банки стремятся не ко всемерному «выжиманию» доходов, а к созданию и расширению круга постоянных клиентов, оказывают помощь в укреплении экономического положения клиентов, развитии их деловой активности. Более того, по разным причинам не все коммерческие банки рассматривают максимизацию рентабельности в качестве императива организации своей деятельности. Поэтому процентную политику, проводимую на уровне коммерческого байка, в общем виде можно определить как комплекс мер в области регулирования процентных ставок, направленную на обеспечение ликвидности, рентабельности и развитие операций банка.

Эффективность работы коммерческого банка во многом зависит от того, насколько эффективна его процентная политика. Процентную политику банка на практике обычно рассматривают с точки зрения максимизации его доходов.

До недавнего времени в нашей стране наблюдался процесс повышения уровня процентных ставок (особенно усилившийся после отмены их верхнего предела), обусловленный в основном негативными причинами (прогрессирующая инфляция, экономический кризис, падение объемов производства, снижение покупательной способности рубля, неплатежи, превышение спроса над предложением на рынке ссудных капиталов, рестрикционная политика Банка России и др.).

Максимизации доходов банка можно добиться путем:

- дальнейшего развития и совершенствования уже существующих форм и методов взимания процента, с тем чтобы устанавливаемая в каждом конкретном случае ставка процента, во-первых, наиболее полно отражала ситуацию на рынке банковских услуг, во-вторых, устанавливалась с учетом условий договора между банком и клиентом, в-третьих, обеспечивала рентабельную работу банка;

- увеличения объема получаемых процентов за счет расширения круга выполняемых банком операций и услуг.

Итак, построение эффективной процентной политики любого банка должно исходить из необходимости: во-первых, достижения оптимального привлечения свободных денежных средств населения на счета во вклады; во-вторых, получения всеми подразделениями банка прибыли, обеспечивающей нормальную коммерческую деятельность банка в целом; в-третьих, обеспечения гарантий социально-экономической защищенности вкладчиков.

Кредитная политика банка

Кредитная политика необходима банкам прежде всего потому, что позволяет рационально организовать и регулировать взаимоотношения между банком и его клиентами по поводу предоставления денежных средств в ссуду с последующим возвратом как основного долга по ссуде, так и причитающихся процентов. Поэтому кредитную политику можно определить как стратегию и тактику банка в области кредитных операций. Важно также подчеркнуть, что кредитная политика является основой управления рисками в деятельности банка. Кредитная политика направлена на достижение цели роста активов и повышения их качества. При этом предпочтение отдается второму направлению кредитной политики.

Кредитная политика может быть агрессивной и традиционной, классической. В основе выбора типа кредитной политики лежит стратегия банка, ориентированная на обеспечение его устойчивости, рост капитала, увеличение доходов или смешанная стратегия.

Кредитная стратегия заключается в проведении анализа по следующим основным направлениям: отбор и подготовка персонала (корпоративная культура персонала в области проведения кредитной политики); оценка и контроль за состоянием кредитного портфеля; ценообразование с учетом степени риска; диверсификация операций банка по секторам экономики, регионам, видам операций и услуг для снижения общего кредитного риска банка. Чем более взвешенную политику диверсификации проводит банк, тем больше он снижает специфический (внутренний) банковский риск.

Стратегические направления деятельности банка предполагают выбор рынка, нормы риска (как отношение размера страховых фондов на покрытие рисков к общему объему выданных ссуд, например), увеличение оборота банка, размера чистой (балансовой) прибыли.

Определение стратегических направлений деятельности банка позволяет сформулировать ближайшие (тактические) цели, задачи его развития.

Конкретные, частные цели развития банка — это расширение спектра услуг, предоставляемых клиентам, улучшение работы с состоятельными клиентами, «очистка» картотеки и т.д.

На микроуровне (на уровне конкретного коммерческого банка) кредитная политика представляет собой политику банка по реализации его кредитной функции. Поэтому кредитная политика в узком смысле — это система мер банка в области кредитования его клиентов, осуществляемых для реализации стратегии и тактики банка в данном регионе в определенный период времени.

Кредитная политика определяет:

- объективные стандарты и параметры, которыми должны руководствоваться банковские работники, отвечающие за оформление займов и управление ими;

- основу действий совета директоров, лиц, принимающих стратегические решения;

- возможность оценки внешними и внутренними аудиторами степени и качества управления кредитами в банке.

Кредитная политика базируется на умении работников банка правильно и обоснованно выбрать: сектор экономики, на котором целесообразно проводить кредитные операции в данный момент времени; «своего клиента» исходя из его кредитоспособности и других факторов, имеющих первостепенное значение для банка при решении вопроса о возможности предоставления ссуды. Кредитная политика определяется также теми кредитными продуктами, которыми располагает банк сегодня и которые предполагает внедрить завтра. Например, применительно к индивидуальным заемщикам это могут быть потребительские ссуды — долгосрочные (на приобретение дома, квартиры) и краткосрочные (на покупку автомобиля, мебели, ювелирных изделий, организацию отдыха и т.д.).

Важным элементом кредитной политики является н организация контроля в банке: контроль за правильным применением критериев при решении вопроса о возможности кредитования потенциального заемщика; контроль за соблюдением полномочий отдельными кредитными работниками; общий контроль за состоянием кредитного портфеля банка, в частности за проблемными ссудами.

Необходимо подчеркнуть, что не существует единой кредитной политики для всех банков. Каждый конкретный банк определяет свою кредитную политику, учитывая экономическую, политическую, социальную ситуацию в регионе его функционирования или, что более правильно, принимая во внимание всю совокупность внешних и внутренних рисков, влияющих на работу данного банка.

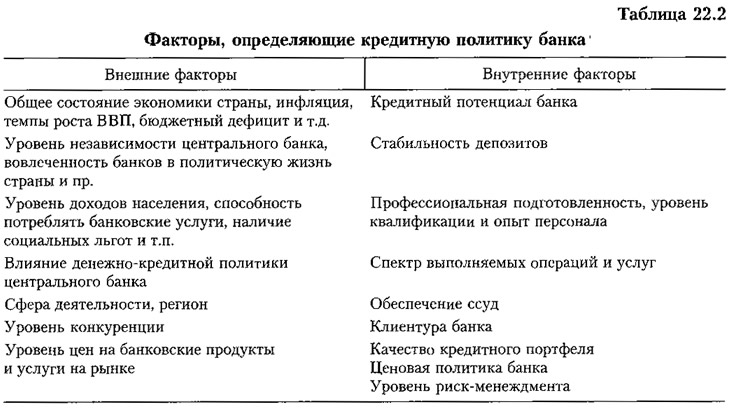

При разработке кредитной политики банки анализируют множество факторов, непосредственно влияющих на их деятельность. Среди них можно выделить макроэкономические факторы, воздействующие на все банки, и микроэкономические факторы, влияющие на работу конкретного банка. Некоторое представление о факторах, под действием которых принимаются управленческие решения в процессе разработки н утверждения кредитной политики банка, можно получить из табл. 22.2.

Важными элементами банковской политики помимо депозитной, кредитной, процентной политики являются политика в области организации расчетно-кассового обслуживания клиентов, валютная политика, политика по проведению отдельных банковских операций и оказанию услуг (консалтинговых, трастовых, фондовых, электронных и пр.). Особое место в составе банковской политики занимает политика в области управления рисками, рентабельностью, персоналом банка, поскольку наряду со стратегической ориентацией банка, определяющей успех банковской деятельности, важно выделить качество и квалификацию менеджмента, его маркетинговую активность. Известно, что западные банки смогли сделать качественный скачок в развитии прежде всего благодаря прекрасно налаженному менеджменту и маркетингу. Акцент на современные методы управления, технологию, широкие связи с внешними структурами, бесспорно, может дать и банкам России мощный импульс к развитию. Недостатки культуры предпринимательства, подчас неэффективная система управления являются в настоящее время тормозом в банковском обслуживании россиян.

В целом банковская политика приобретает исключительную важность в условиях современного рынка, когда деятельность банка невозможна без научно обоснованного планирования и прогнозирования, управления, финансового анализа н инноваций.

Источник: «Деньги, кредит, банки», учебник, 2007